2020年中国保险科技行业依旧保持较高资本热度

阅读 · 发布日期 2020-07-13 16:40 · bladmin

新冠肺炎疫情之下,各保险企业积极推行“零接触”的在线理赔服务,简化理赔流程,同时在开展业务时更多依托于线上营销。而这一切的背后其实是保险科技正在发挥巨大的应用价值。得益于保险科技的快速发展,许多保险机构已经形成了线上运营流程,从而为此次应对疫情提供了必要的底层技术支持。

新兴技术为保险行业带来了破局机遇

随着跑马圈地发展模式走到尽头,中国保险行业开始从高速增长向高质量发展迈进,而在这一转型进程中,新兴技术的发展为保险行业带来了破局机遇,而这也是驱动保险科技发展的重要原因之一。

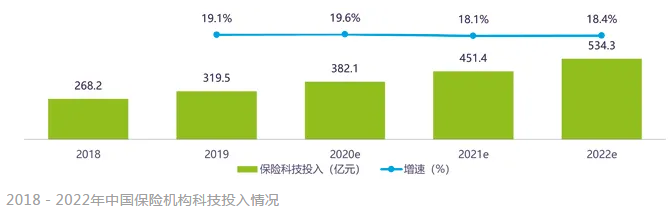

近几年,中国保险企业开始加大保险科技投入,其中头部保险企业和互联网保险公司的布局更加迅捷,以中国平安、中国人寿、中国太保、中国人保为代表的大型保险机构纷纷将“保险+科技”提到战略高度,并且积极出资设立保险科技子公司。相关数据显示,2019年中国保险机构的科技投入达319亿元,预计2022年将增长到534亿元。

新兴技术为保险行业带来了破局机遇

随着跑马圈地发展模式走到尽头,中国保险行业开始从高速增长向高质量发展迈进,而在这一转型进程中,新兴技术的发展为保险行业带来了破局机遇,而这也是驱动保险科技发展的重要原因之一。

近几年,中国保险企业开始加大保险科技投入,其中头部保险企业和互联网保险公司的布局更加迅捷,以中国平安、中国人寿、中国太保、中国人保为代表的大型保险机构纷纷将“保险+科技”提到战略高度,并且积极出资设立保险科技子公司。相关数据显示,2019年中国保险机构的科技投入达319亿元,预计2022年将增长到534亿元。

从行业整体来看,中国保险市场的马太效应愈发明显,龙头企业包揽了绝大部分的行业利润,而大多数中小险企经营情况惨淡,只能在夹缝中生存。另外,中小寿险公司过去依靠“短平快“业务提升规模的突围方式也在监管政策的引导下难以重现,在此情况下,中小保险企业的转型需求更加迫切。近几年,保险科技为全行业带来了新的发展机遇,头部企业可以通过科技赋能实现降本增效进一步发掘利润增长点,中小险企能够借助保险科技实现业务创新和差异化发展帮助企业破解经营困局。

保险科技未来三到五年将迎来上市窗口期

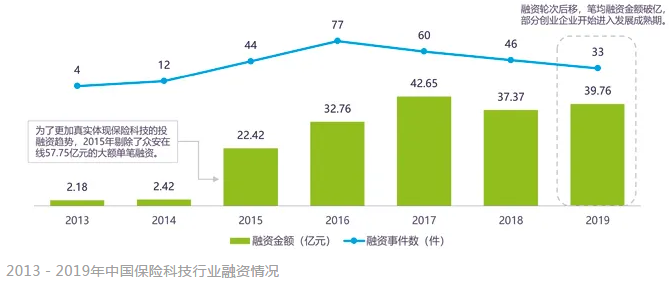

作为金融科技的细分领域之一,保险科技在2015年迎来了第一轮融资热潮,不过相较于支付、信贷等金融科技领域,保险科技的发展更加平缓。有关数据显示,从一级市场投融资数据来看,2019年中国保险科技行业融资金额达39.8亿元,可见在金融科技普遍面临强监管的背景下,保险科技依然保持较高的资本热度。

保险科技未来三到五年将迎来上市窗口期

作为金融科技的细分领域之一,保险科技在2015年迎来了第一轮融资热潮,不过相较于支付、信贷等金融科技领域,保险科技的发展更加平缓。有关数据显示,从一级市场投融资数据来看,2019年中国保险科技行业融资金额达39.8亿元,可见在金融科技普遍面临强监管的背景下,保险科技依然保持较高的资本热度。

同时,保险科技创业公司以其创新能力正在为行业不断注入活力,在业务模式上大致可以分为:面向代理人赋能、专注企业团险/场景定制、保险代理平台以及为企业提供保险技术服务。经过数年的发展,当前各个细分赛道已经有企业发展进入成熟期,预计未来三到五年保险科技领域将迎来创业企业的上市窗口期。

云计算、大数据、人工智能、区块链技术日益成熟

云计算、大数据、人工智能、区块链等四项核心技术的日益成熟将为保险行业各环节价值链的重塑再造带来机遇。

云计算从服务模式上分为IaaS、 PaaS和SaaS,其中IaaS提供的是基础设施服务,与传统IT架构不同,IaaS的优势在于能够对硬件资源进行快速且动态的调配,以满足业务扩展需求。根据IDC的数据,保险业2018年IT硬件投入为161.4亿。整体而言,当前中国保险业的信息化水平仍处于低位,随着保险信息化进程的加快,公有云IaaS的价值会逐步体现。而SaaS作为直接获取具体的业务应用,例如保险理赔系统、展业出单系统等,因此是保险科技公司在云计算领域的主要切入点,也是目前更容易向行业内进行技术输出的部分。

过去保险公司对用户信息的掌控主要停留在一些基本信息和投保信息,存在很大的局限性,而数据源的扩充是大数据技术得以发挥价值的基础,在海量数据的基础上,大数据能够进一步提炼出用户画像、用户需求以及风险识别等信息,这些信息能够为保险公司在产品设计、渠道分销和核保理赔环节上提供帮助,从而通过产品的合理定价、精准营销、反欺诈实现企业降本增效的目标。

人工智能在保险行业的应用将改变定价、分销、承保、理赔、投后服务等各个环节,从而达到提升业务效率,降低运营成本的目的,预计2022年中国保险机构在人工智能上的投入将达到94.8亿。当前行业内AI技术的主要投入方是头部保险公司,主要方式是自主研发,而由于人工智能研发需要大量科技人才储备以及数据和基础设施的支撑,因此目前中小险企的人工智能应用进程相对落后,不过市场上科技公司的保险AI解决方案正不断成熟,未来中小险企能够通过采购SaaS服务或联合开发的方式获取保险AI的应用,保险企业与科技公司深度合作将成为趋势。

区块链是一种集合了分布式数据存储、点对点传输、共识机制、加密算法等计算机技术的新型应用模式,简单来说,区块链能够建立一套公开透明的可信体系,使得链上的参与方以极低的成本达成互信共识,而这一点恰好契合保险长期存在的信任问题,因此保险也是区块链的重点落地场景之一,预计未来5-10年保险区块链将迎来重要发展时机。

科技为保险行业带来新的挑战和机遇

预计2025年,一家积极运用保险科技赋能的中型财产险企业可以收获由营销渠道优化、合理定价、反欺诈、流程自动化、人力替代等诸多因素所带来的实际收益,在不考虑市场竞争因素的情况下,保守测算企业能够优化6.6%-8.9%的综合成本率。同时,优化掉的成本能够重新投入到市场推广以及用户服务提升上,从而使保险公司提高市场竞争力、改善经营状况,实现良性发展。

当前行业正处于数字化转型阶段,大数据等技术加速向保险业渗透,众多保险科技企业也在积极用创新的力量改变行业业态。随着5G进入商用时代、L4级自动驾驶不断成熟、基因检测开始走进消费者视野,未来还会有更多的新兴技术融入到保险领域中改变行业业态。因此,保险从业机构需要保持对技术的敏感度,以应对科技发展带来的挑战和机遇。

云计算、大数据、人工智能、区块链技术日益成熟

云计算、大数据、人工智能、区块链等四项核心技术的日益成熟将为保险行业各环节价值链的重塑再造带来机遇。

云计算从服务模式上分为IaaS、 PaaS和SaaS,其中IaaS提供的是基础设施服务,与传统IT架构不同,IaaS的优势在于能够对硬件资源进行快速且动态的调配,以满足业务扩展需求。根据IDC的数据,保险业2018年IT硬件投入为161.4亿。整体而言,当前中国保险业的信息化水平仍处于低位,随着保险信息化进程的加快,公有云IaaS的价值会逐步体现。而SaaS作为直接获取具体的业务应用,例如保险理赔系统、展业出单系统等,因此是保险科技公司在云计算领域的主要切入点,也是目前更容易向行业内进行技术输出的部分。

过去保险公司对用户信息的掌控主要停留在一些基本信息和投保信息,存在很大的局限性,而数据源的扩充是大数据技术得以发挥价值的基础,在海量数据的基础上,大数据能够进一步提炼出用户画像、用户需求以及风险识别等信息,这些信息能够为保险公司在产品设计、渠道分销和核保理赔环节上提供帮助,从而通过产品的合理定价、精准营销、反欺诈实现企业降本增效的目标。

人工智能在保险行业的应用将改变定价、分销、承保、理赔、投后服务等各个环节,从而达到提升业务效率,降低运营成本的目的,预计2022年中国保险机构在人工智能上的投入将达到94.8亿。当前行业内AI技术的主要投入方是头部保险公司,主要方式是自主研发,而由于人工智能研发需要大量科技人才储备以及数据和基础设施的支撑,因此目前中小险企的人工智能应用进程相对落后,不过市场上科技公司的保险AI解决方案正不断成熟,未来中小险企能够通过采购SaaS服务或联合开发的方式获取保险AI的应用,保险企业与科技公司深度合作将成为趋势。

区块链是一种集合了分布式数据存储、点对点传输、共识机制、加密算法等计算机技术的新型应用模式,简单来说,区块链能够建立一套公开透明的可信体系,使得链上的参与方以极低的成本达成互信共识,而这一点恰好契合保险长期存在的信任问题,因此保险也是区块链的重点落地场景之一,预计未来5-10年保险区块链将迎来重要发展时机。

科技为保险行业带来新的挑战和机遇

预计2025年,一家积极运用保险科技赋能的中型财产险企业可以收获由营销渠道优化、合理定价、反欺诈、流程自动化、人力替代等诸多因素所带来的实际收益,在不考虑市场竞争因素的情况下,保守测算企业能够优化6.6%-8.9%的综合成本率。同时,优化掉的成本能够重新投入到市场推广以及用户服务提升上,从而使保险公司提高市场竞争力、改善经营状况,实现良性发展。

当前行业正处于数字化转型阶段,大数据等技术加速向保险业渗透,众多保险科技企业也在积极用创新的力量改变行业业态。随着5G进入商用时代、L4级自动驾驶不断成熟、基因检测开始走进消费者视野,未来还会有更多的新兴技术融入到保险领域中改变行业业态。因此,保险从业机构需要保持对技术的敏感度,以应对科技发展带来的挑战和机遇。